土地活用 LAND UTILIZATION

税金について

土地はただ所有しているだけで一定の維持費がかかります。その代表格が税金です。

お客様の大切な資産を、少しでも負担を少なくしながら、維持していくために有効な手段こそが土地活用。

さまざまな観点から、税金面における土地活用のメリットをご紹介いたします。

相続税

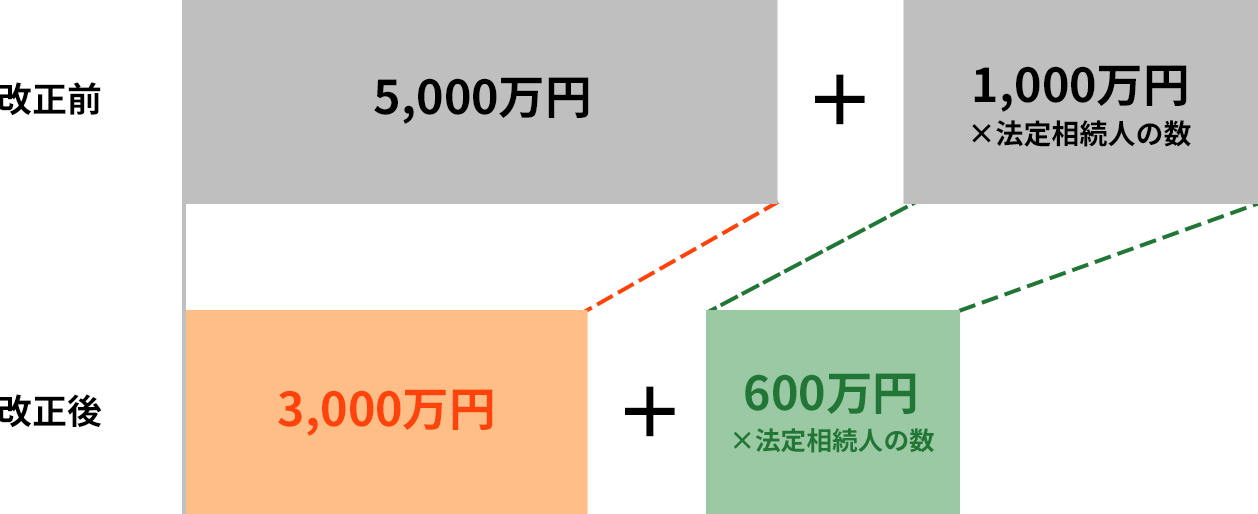

相続税の基礎控除縮小(平成27年1月より)

対策はお済みですか?

残されたご家族に負担をかけることがないよう、早めのご検討を。

土地の評価減について

- 小規模宅地等の減額の特例

- アパートが建っている土地は、小規模宅地等の減額の特例により、200㎡までを評価額の50%に減額することができます。

(自宅がある場合、要件を満たせば居住用の宅地は330㎡まで80%減額、どちらを優先的に適用させるかは検討が必要です)

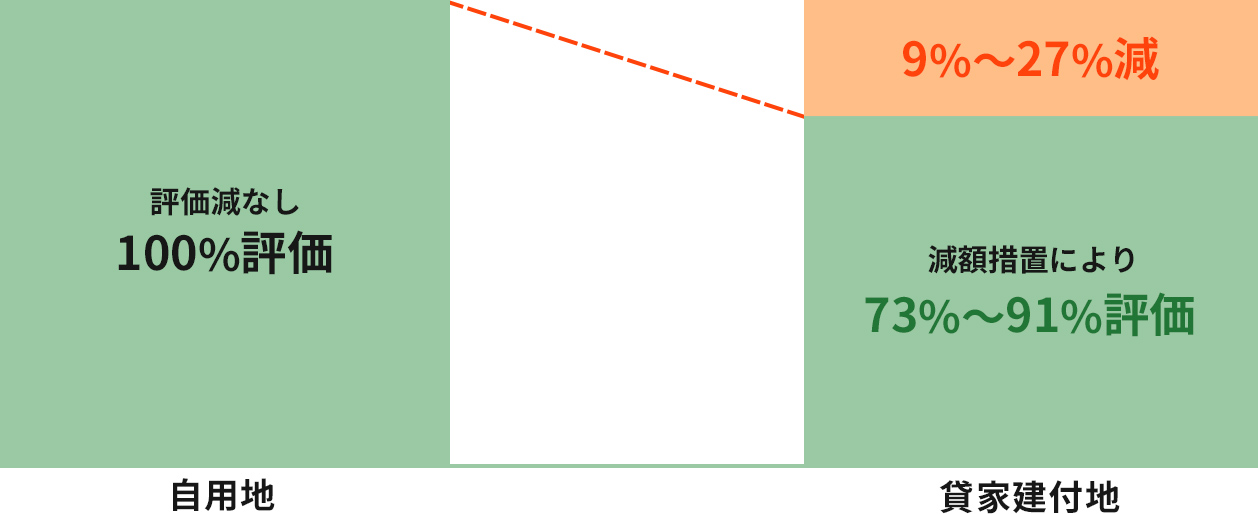

2018年4月1日以後に経営開始した賃貸住宅の土地で、経営開始3年以内に相続が発生した場合は、特例から除外されます。 - 賃貸建付地の評価

- 相続税の評価は原則的には相続開始時の時価で決められます。評価の仕方は財産の種類によって異なります。

ところが、土地・建物といった不動産の場合は、時価ではなく「評価額」で決まります。「評価額」は時価より低くなる場合が多く、さらに、土地活用や特例によって低くなる場合もあるので、現預金で相続するより有利だと言われています。

土地の評価

貸家建付地になると、更地の8割程度の評価になります。

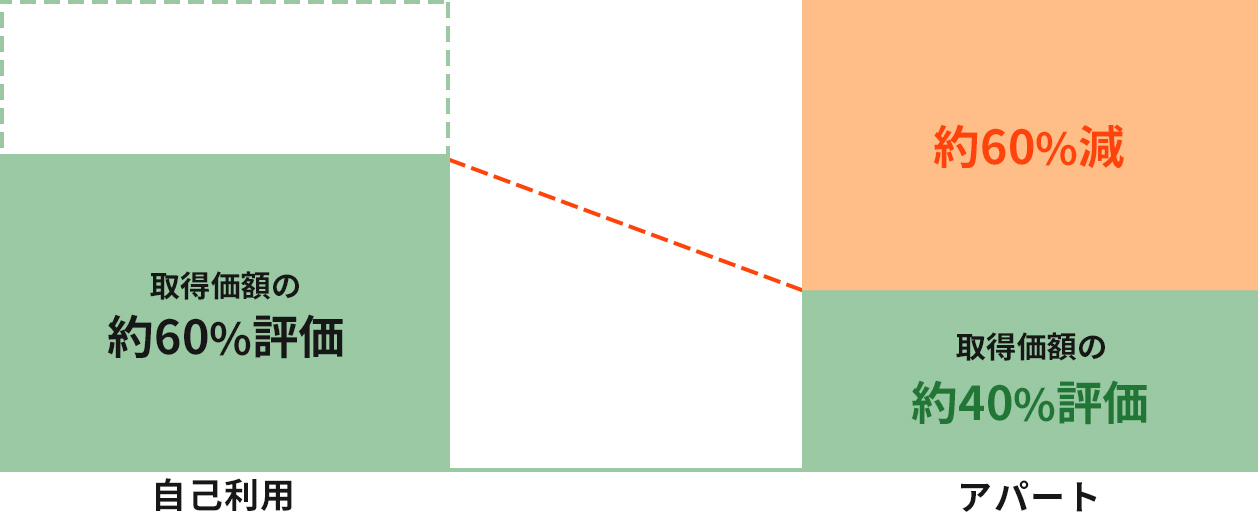

建物の評価減について

建物については、取得価額ではなく固定資産税評価額(取得価額の60%程度)で評価します。

アパートの価額はその評価額から借家権割合(全国一律30%)を減額した金額になります。

このため、例えば1億円のアパートを建築すると、評価額はおおよそ4200万円に大幅に下がります。

現金で支払っても1億円➝4200万円に評価を下げられますし、ローンを利用した場合には借入額をマイナス資産にできます。

このためアパート建築は相続税上で大きなメリットになるのです。

建物の評価

※詳しくは税理士さんにご確認ください。

固定資産税

「固定資産税」の基礎知識

「固定資産税」とは、土地や建物などを所有している限り毎年かかる税金です。

さらに、土地や建物が市街化区域内にあると、原則的に「都市計画税」も課税されます。「固定資産税」のポイントは算出方法にあります。

税金は「土地の価値」に対して課せられるものですが、その価値は、時価ではなく、3年に1度見直される「評価額」が基準とされます。

更地のままだと損をする!?

あなたの土地が更地であれば、「評価額」はそのまま「課税標準額」になります。

しかし、賃貸住宅などの住宅を建てることで、さまざまな特例が適用され、税負担を軽くすることができます。

例えば、空地に戸建賃貸を建てると1棟あたり200㎡までの土地が小規模住宅用地となり固定資産税が1/6に軽減されます。

未利用の宅地や雑種地、空きの多い駐車場をお持ちの方はご検討ください。

※詳しくは税理士さんにご確認ください。

所得税

土地活用における所得税とは?

「所得税」とは、収入に対して課税される税金です。土地活用の代表的な方法である賃貸住宅経営では、毎月の家賃収入などから「不動産所得」が生じ、給与所得や事業所得など他の所得を合計して確定申告します。この申告所得を元に、地主様の所得税の額が決まります。

「必要経費」で税負担を軽減

賃貸住宅経営はひとつの事業。所得を計算する際に、「必要経費」の計上が認められます。「必要経費」には、「減価償却費」をはじめさまざまな計上が可能なので、所得から差し引くことで、所得税の軽減に繋げることができるのです。

※詳しくは税理士さんにご確認ください。